Масштабные антироссийские санкции, под знаком которых, видимо, пройдет весь 2022 год, бросают предприятиям большой химии в России и в частности в Самарской области новый вызов.

Химикам предстоит в кратчайшие сроки создать новые кооперационные цепочки в России и за рубежом.

Сегодня это особенно важно не только в целях увеличения добавленной стоимости, но и для стимулирования роста всей российской экономики, ведь химическая продукция используется практически во всех отраслях промышленности.

Эксперты отмечают, что регион может принять непосредственное участие в восстановлении полного производственного цикла продукции российского химпрома.

В советские годы химическая промышленность развивалась опережающими темпами. Много внимания уделялось глубине переработки сырья.

В этих целях активно строились технологические цепочки. Формирование продукции более глубокой переработки позволяло создавать большую прибавочную стоимость.

В период распада СССР объемы капитального строительства и финансирования химической промышленности резко упали.

По этой причине в течение долгих лет высокотехнологичная отрасль находилась в фазе затяжной стагнации. 2000-е годы прошли под знаком наращивания физических объемов производства, но усложнение технологических процессов велось крайне медленными темпами.

Тема достройки технологических цепочек актуализировалась с 2014 года, когда началось взаимное санкционное противостояние России и стран Запада.

В период с 2015-го по 2021 год предприятия страны реализовали в химической промышленности 43 проекта в области импортозамещения. Около 30 из них пришлось на мало- и среднетоннажную химию.

Такие данные привел в ходе рабочей поездки в Омскую область в январе 2021 года министр промышленности и торговли РФ Денис Мантуров.

Однако до сих пор российский химпром все еще специализируется на производстве крупнотоннажной продукции низких переделов.

По данным НУИ «Высшая школа экономики», более 60% в общем объеме производства составляют основные химические вещества, 41% из них — минеральные удобрения.

При этом от 60 до 100% высокотехнологичной продукции (катализаторов, полимеров, субстанций для производства лекарств и прочего) Россия закупает за рубежом.

«На долю производства малотоннажной и среднетоннажной химии в РФ в настоящее время приходится около 15% общего объема производства, тогда как в развитых странах эта доля составляет до 40%», — отмечается в «Плане мероприятий («дорожной карте») по развитию производства малотоннажной химии в РФ до 2030 года».

Последняя версия документа датируется 29 декабря 2021 года.

По оценкам властей, наибольшие объемы потребления малотоннажной и среднетоннажной химической продукции в РФ фиксируются в сегментах нефтегазового сектора, сельского хозяйства и товаров повседневного спроса.

Среднегодовое потребление российского рынка товаров данного сегмента с 2018 года по 2020 год составило около 637 млрд рублей.

«В течение последних пяти лет наблюдается рост рынка на уровне 6-7% в год, при этом индекс роста производства составлял 3-4% ежегодно», — констатировалось в «дорожной карте».

Проанализировав российский рынок потребления малотоннажной и среднетоннажной химической продукции, в федеральном правительстве определили перечень 27 основных продуктовых сегментов, на развитии которых, по мнению чиновников, следует сосредоточиться российскому химпрому.

В этот перечень вошли химические средства защиты растений, вещества для нефтедобычи и транспортировки нефти по трубопроводам, катализаторы, инициаторы, ингибиторы, поверхностно-активные вещества, химические реактивы и растворители, химические вещества для пищевых добавок, вещества для производства текстиля, прочие пластики и каучуки специального назначения, смолы (в том числе нефтеполимерные и синтетические), добавки для пластиков и каучуков, присадки к топливам и смазочным материалам, клеи и герметики, пигменты и ряд других позиций. (см. инфографику «Перечень 27 основных продуктовых сегментов в химической промышленности»).

«Для указанных продуктовых сегментов характерны высокий потенциал импортозамещения», — констатируется в документе.

По мнению авторов «дорожной карты», в целях развития производства малотоннажной и среднетоннажной химической продукции необходимо создать надежную сырьевую базу.

В частности, по таким видам сырья, как нефтяные воски и парафины, низкомолекулярный полиэтилен, высокоочищенные бензиновые фракции, применяемые в качестве растворителей лакокрасочных материалов, экстракционные бензины, поверочные смеси и реактивы.

В рамках сырьевого обеспечения предлагается также организация углубленной переработки жидких продуктов пиролиза с получением ароматических и алифатических смол для лакокрасочной промышленности.

«Развитие производств малотоннажных и среднетоннажных видов сырья будет осуществляться в рамках развития соответствующих сегментов продукции, а также с учетом плана мероприятий по импортозамещению в отрасли химической промышленности РФ, утвержденного приказом Минпромторга России от 6 июля 2021 г. №2471», — подчеркивается в документе.

В план мероприятий по импортозамещению в химпроме РФ, утвержденный летом 2021 года, вошло 90 единиц различных товаров химической отрасли. В документе обозначается доля каждого из них в отечественной продукции. А также планы по росту этой доли.

Согласно приведенной в нем информации, в России либо нет собственного производства, либо его масштабы недостаточны по 49 позициям.

В условиях введения новых, еще более масштабных, чем ранее, западных санкций и полного ухода отдельных иностранных компаний с российского рынка, в 2022 году вопрос об импортозамещении в химической промышленности, особенно в ее высокотехнологичных областях, встал особенно остро.

Это означает, что химпредприятиям России и в частности Самарской области придется заметно прибавить темп работы по увеличению доли отечественной «химии».

Химический кластер промышленности региона представлен такими крупнымпи предприятиями, как ПАО «КуйбышевАзот», ПАО «Тольяттиазот», ООО «Тольяттикаучук», АО «Новокуйбышевская нефтехимическая компания», ООО «Волгасинтез», АО «Промсинтез», ЗАО «Химсинтез», АО «Медхим», ОАО «ПКК Весна», АО «Таркетт». «КуАЗ» выпускает аммиак, аммиачные удобрения, капролактам и полиамид.

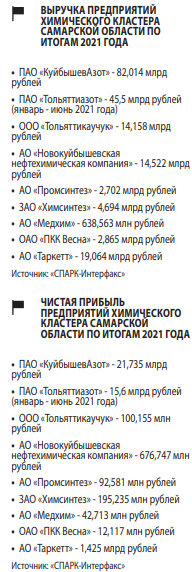

По итогам 2021 года обороты компании составили 82,014 млрд рублей, чистая прибыль — 21,735 млрд рублей.

«ТоАЗ» специализируется на выпуске минеральных удобрений и химической продукции. Обороты предприятия за прошлый год не раскрываются.

Известно только то, что по итогам шести месяцев 2021-го «Тольяттиазот» выручил 45,5 млрд рублей. Чистая прибыль при этом достигла 15,6 млрд рублей. «Тольяттикаучук» выпускает синтетические каучуки различных марок, которые являются сырьем для шин и резинотехнических изделий.

В 2021 году завод выручил 14,158 млрд рублей, оставшись в плюсе на 100,155 млн рублей. Новокуйбышевская нефтехимическая компания является одним из крупнейших производителей продукции газопереработки, нефтехимии и органического синтеза.

В ННК функционируют производства сжиженных углеводородов, метил-трет-амилового эфира и бензола, а также фенола, ацетона, альфаметилстирола, олефинов. Финансовые показатели предприятия по итогам 2021 года не раскрываются.

Известно, что в 2020 году обороты Новокуйбышевской нефтехимической компании, входящей в ПАО «НК «Роснефть», составили 14,522 млрд рублей, чистая прибыль — 676,747 млн рублей.

«Волгасинтез» производит ацетилены, антифризы для радиаторов автомобилей и герметизирующие составы для металлов.

«Промсинтез» является одним из основных производителей промышленных взрывчатых веществ в России и СНГ. В 2021 году завод выручил 2,702 млрд рублей.

Чистую прибыль компания получила в размере 92,581 млн рублей. «Химсинтез» сосредоточен на выпуске химической продукции технического назначения — формалина и синтетических смол. Обороты предприятия в прошлом году остановились на отметке 4,694 млрд рублей.

Чистая прибыль «Химсинтеза» составила 195,235 млн рублей. «Медхим» на данный момент специализируется на производстве медицинских и ветеринарных субстанций, вазелиновых масел, технических моющих средств, ветеринарных кремов и мазей.

В 2021 году выручка завода равнялась 638,563 млн рублей. Чистая прибыль предприятия составила 42,713 млн рублей. ОАО «ПКК Весна» выпускает парфюмерно-косметическую продукцию, а также средства бытовой химии.

В минувшем году компания выручила 2,865 млрд рублей, оставшись в плюсе на 12,117 млн рублей.

АО «Таркетт» сосредоточено на производстве напольных покрытий — линолеума, ламината, ковролина, паркетной доски. В 2021 году обороты организации достигли 19,064 млрд рублей, а чистая прибыль остановилась на отметке 1,425 млрд рублей.

Ускоряться в плане обеспечения импортозамещения химикам региона придется на фоне непростой экономической ситуации.

Введение в 2022 году новых санкций, по оценкам областного минпрома, привело к снижению индекса химического производства Самарского региона в январе — марте 2022 года до 93% по сравнению с аналогичным периодом 2021 года.

«Тем не менее из-за роста цен объем отгруженной химической продукции в стоимостном выражении увеличился почти в два раза по сравнению с аналогичным периодом 2021 года и составил 103,8 млрд рублей», — констатируют в министерстве промышленности и торговли Самарской области.

Несмотря на трудности, химические предприятия губернии в 2022 году продолжили инвестиционную деятельность.

Профильное министерство объясняет это отличительной особенностью российской химической промышленности в виде наличия отечественного сырья. Это обеспечивает возможность производства независимо от зарубежных поставщиков.

«КуйбышевАзот» реализует ряд крупных инвестиционных проектов для увеличения производства уже выпускаемой продукции. В частности — по строительству производства карбамида мощностью 525 тыс. тонн в год, по строительству агрегатов слабой азотной кислоты мощностью 547,5 тыс. тонн в год и аммиачной селитры мощностью 730 тыс. тонн в год», — отметили в областном минпроме.

«Тольяттиазот», по информации ведомства, продолжает строительство третьего агрегата по производству карбамида мощностью 730 тыс. тонн в год.

Ранее также сообщалось, что работа по замене импортного латекса, используемого при выпуске медицинских нитриловых перчаток на Самарском заводе медицинских изделий, на отечественный аналог планируется на одном из самарских предприятий.

Эксперты отмечают, что регион может принять непосредственное участие в восстановлении технологических цепочек российского химпрома.

По его словам, в отличие от мало- и среднетоннажных заводов многие крупнотоннажные предприятия хорошо сохранились.

«Их на сегодняшний день продолжают развивать, к примеру, такие компании, как «Роснефть» или «Сибур». А вот выпуском продукции малотоннажной и среднетоннажной химии теперь занимается преимущественно малый и средний бизнес. Но он сосредоточен, как правило, на производстве конечного продукта. Исходные компоненты для него закупаются в основном за рубежом», — отмечает он.

Эксперт полагает, что потенциал в области импортозамещения у российских химических предприятий достаточно большой.

«Наша страна обладает богатыми ресурсами. Мы имеем возможность наладить полный производственный цикл по ряду продуктов и полупродуктов. Следовательно, технологические цепочки необходимо восстанавливать с получения сырья. Все упирается лишь во время и вложения. Производителям важно, чтобы их инвестиции имели разумную окупаемость. Но, увы, у них, полагаю, пока еще отсутствует четкое понимание рынка, который нуждается в этих компонентах», — констатирует Владимир Тыщенко.

По его мнению, введение новых антироссийских санкций должно подстегнуть темпы импортозамещения в российском химпроме.

По оценкам Владимира Тыщенко, у предприятий Самарской области есть потенциал в вопросе достраивания технологических цепочек.

«Серьезными мощностями располагает ННК. Много крупных химических предприятий развивается в Тольятти. На площадях этих заводов, кроме того, функционируют предприятия малого и среднего бизнеса. Свой вклад в развитие технологических цепочек химики региона могут внести, развивая производство полимеров. Подобными проектами, к примеру, может заняться «Тольяттикаучук». Также считаю необходимым продолжать развитие азотной промышленности, в том числе аммиака и азотных удобрений. Этот сегмент, с моей точки зрения, имеет большой потенциал. Безусловно, было бы верным решением восстановление ряда производств органического синтеза на предприятиях нефтехимического комбината. Думаю, все это будет происходить в ближайшее время», — пояснил Владимир Тыщенко.

Развитие импортозамещения может решить проблему профицита попутного нефтяного газа (ПНГ), который производится в процессе добычи нефти.

ПНГ выступает сырьем для выпуска сжиженного углеводородного газа (широкой фракции легких углеводородов — ШФЛУ). В свою очередь ШФЛУ активно применяется в качестве сырья для получения ряда продуктов химической промышленности, например каучука, пластмассы, этанола, растворителей, компонентов высокооктановых бензинов.

Смесь пропан-бутана, выделяемая из ШФЛУ, может быть использована в качестве газомоторного топлива. В последнее время в России широкую фракцию легких углеводородов применяют в качестве сырья в процессе пиролиза.

В результате этого процесса получают этилен и пропилен, необходимые в производстве полиэтилена и полипропилена.

Ранее сжиженные углеводородные газы (СУГ) широко экспортировались Россией за рубеж.

Ежегодное производство СУГ в стране, по информации издания «Морские вести России», составляет порядка 16-17 млн тонн, из них около 6 млн тонн ранее каждый год уходило на экспорт.

В основном газы экспортировались в страны Северо-Западной Европы. В феврале 2022 года традиционные каналы поставок СУГ в ряд стран схлопнулись.

В частности, из-за закрытия границы с Украиной остановился экспорт газов в Венгрию, Молдавию и Румынию.

Транзит сжиженных углеводородных газов через Белоруссию в Польшу и Прибалтику встал на паузу из-за санкций. Тем важнее становится альтернатива в виде рынка Азиатско-Тихоокеанского региона.

Но эту альтернативу пока еще предстоит организовать. А пока она не выстроится в полном объеме, вариантов не так много — уменьшать объемы добычи и/или сжигать попутный газ.

В своем обращении к главе Минприроды РФ Александру Козлову в мае 2022 года руководитель Российского союза промышленников и предпринимателей Александр Шохин отметил, что объемы СУГ «перераспределены на внутренний рынок, что оказало негативное влияние на баланс и привело к резкому снижению цены на них».

При этом нефтекомпании, согласно российскому законодательству, не могут сжигать более 5% от добычи ПНГ. В случае несоблюдения нормативов, нефтяники обязаны платить штраф.

Для решения проблемы профицита ПНГ и во избежание значительного роста штрафных платежей Шохин предложил допустить отклонение уровня допустимого сжигания попутного нефтяного газа до 30% до конца 2022 года.

Предложение Александра Шохина пока не рассмотрено.

В прошлом году в России, по данным Росстата, извлекли 101 млрд кубометров попутного нефтяного газа, из них сожжено было более 22 млрд кубометров.

Как отмечалось в федеральных СМИ, этот показатель существенно не менялся с 2013 года, находясь в диапазоне 20-23 млрд кубометров.

Объем добычи ПНГ в Самарской области за прошлый год неизвестен. В 2017 году объем добычи попутного нефтяного газа в регионе составил 894 млн кубометров, при этом уровень его полезного использования оказался равен 88%.

Переработкой ПНГ в Самарской области занимаются АО «Отрадненский ГПЗ» и АО «Неф-тегорский ГПЗ». Попутный нефтяной газ им поставляется с промыслов АО «Самаранефтегаз».

В 2020 году предприятия переработали 635,5 млн куб. м попутного нефтяного газа (224,3 млн и 411,3 млн соответственно).

Из него заводы произвели 306,3 млн куб. м сухого отбензиненного газа, 331 тыс. тонн широкой фракции легких углеводородов, 101,2 тыс. тонн этановой фракции и 8,2 тыс. тонн серы технической газовой комовой.

Эксперты отмечают, что есть потенциал использования ПНГ в вопросе развития импортозамещения в химической промышленности Самарской области и России в целом.

Ведущий преподаватель кафедры «Химическая технология переработки нефти и газа» СамГТУ Николай Максимов придерживается несколько иной точки зрения.

«Попутный неф-тяной газ разделяют на компоненты: метан (от 30 до 60%), этан (10-20%), пропан (5-10%), бутаны (5-7%), более тяжелые (до гексанов). Метан-этан, так называемый сухой газ, используется аналогично природному газу (топливо, сырье для производства водорода, аммиака).

Сжиженный углеводородный газ (СУГ) может выпускаться в смеси — сжиженный пропан-бутан технический либо в виде индивидуальных углеводородов: сжиженный пропан технический, сжиженный бутан технический», — рассуждает Максимов.

По его словам, пропан и бутаны образуются в гидрокаталитических процессах переработки нефти на НПЗ.

«С точки зрения технологии выделение сжиженного пропана и бутана не представляет особых трудностей и штатно может быть выполнено на газофракционирующих установках на любом нефтеперерабатывающем заводе, поэтому дефицита или необходимости направления «избытка» этих соединений на нужды импортозамещения нет. Кроме того, такая попытка окажется малореализуемой из-за особенностей размещения месторождений (территориально удаленные районы) и НПЗ или НХК (тяготеют к потребителю), что приведет к росту затрат на транспорт сжиженного газа на фоне снижения его цены в связи с формированием избытка на рынке», — считает Николай Максимов.

Федеральные и региональные власти оказывают поддержку реализации проектов в области импортозамещения в химической промышленности с помощью субсидий и льготных займов.

Об этом «СО» сообщили в региональном минпроме.

Кроме того, по данным ведомства, закреплены специальные правила исполнения обязательств по кредитным договорам, предусматривающим плавающую процентную ставку, в целях поддержки заемщиков.

«Есть и меры господдержки от Фонда развития промышленности (ФРП) России. ФРП предоставляет 13 основных программ, в соответствии с которыми срок займа составляет от двух до семи лет, сумма займа — от 1 до 2 млрд рублей, процентная годовая ставка — от 1 до 5%. В настоящее время ФРП разработана новая программа финансирования для формирования ресурсной и компонентной базы на территории РФ. На средства займа по данной программе возможно приобретение комплектующих, сырья, материалов и запасных частей, ставка устанавливается в размере 5% годовых, возможная сумма займа составляет от 10 до 500 млн рублей, софинансирование со стороны предприятия не требуется», — резюмируют в минпроме губернии.

На региональном уровне Государственный фонд развития промышленности Самарской области, по данным министерства, предоставляет промпредприятиям льготные займы по таким программам финансирования, как «комплектующие изделия», «проекты развития», «производительность труда».

Сумма займов по ним варьируется от 20 до 100 млн рублей, годовая ставка — от 1 до 5%.

Также работает программа «Региональное развитие субъектов деятельности в сфере промышленности».

Займы по ней предоставляются в сумме от 5 до 15 млн рублей, по годовой процентной ставке от 2 до 3% сроком до пяти лет.

Производители могут взять их на проведение опытно-конструкторских и опытно-технологических работ, разработку проектной документации, проведение патентных исследований, сертификации, инжиниринга, приобретение оборудования, на компенсацию затрат на общехозяйственные расходы, приобретение сырья, товаров, работ, услуг.

«С помощью онлайн-сервиса «Биржа импортозамещения» заказчики могут публиковать запросы на приобретение промышленной продукции, запасных частей и пяти комплектующих — аналогов импорта, а поставщики — направлять и продвигать свой товар», — добавили в областном минпроме.

Пресс-служба министерства промышленности и торговли Самарской области:

«Химические предприятия региона ищут альтернативных поставщиков в Китае, Корее и других странах Азиатско-Тихоокеанского региона»

Антироссийские санкции существенно повлияли на хозяйственную деятельность многих химических предприятий региона.

У них возникли проблемы с приобретением сырья и других компонентов в странах Евросоюза, а также со сбытом выпускаемой продукции.

Дополнительным следствием введения санкций стало отсутствие возможности отгружать продукцию в российских морских портах в связи с отказом тройки мировых лидеров морских контейнерных перевозок — швейцарской Mediterranean Shipping Company (MSC), датской Maersk и французской CMA CGM — от перевозки контейнеров в Россию и из России.

В сложившихся условиях в целях приобретения сырья и необходимых компонентов химические предприятия региона осуществляют поиск альтернативных поставщиков в Китае, Корее и других странах Азиатско-Тихоокеанского региона.

При отсутствии альтернативных поставщиков или экономической целесообразности импортирования данных веществ на территорию РФ сложившаяся ситуация может стимулировать развитие производств по их выпуску на российских предприятиях.

Рассмотрение возможности организации их производства будет осуществляться исходя из экономической целесообразности и обоснованности такого решения.

Этот процесс может быть длительным. Дополнительное время потребуется для разработки проекта, получения необходимых государственных экспертиз и проведения работ по строительству и модернизации производств.»

АЛЕКСАНДР ГЕРАСИМЕНКО, генеральный директор ПАО «КуйбышевАзот»:

«КуйбышевАзот» продолжает реализацию своей инвестиционной программы, направленной в том числе на уменьшение негативного воздействия на окружающую среду, снижение издержек, повышение эффективности производства и конкурентоспособности продукции за счет прогрессивных ресурсосберегающих технологий, что особенно важно в условиях усложнения логистических цепочек.

В наших планах — завершить в этом году три проекта: очистные сооружения ливневых стоков Северного промузла и части Центрального района Тольятти; производство карбамида, запуск которого сократит выбросы парниковых газов на 390 тыс. тонн/год; новую установку гранулирования на производстве аммиачной селитры, что станет первым шагом в уменьшении выбросов на 200 тонн в год.

Перспективные проекты, возможно, потребуют корректировок, но их реализация будет продолжена».

— Ксения Частова

Техническая поддержка сайта от агентства "Простые решения"